我国绿色债券发行成本优势分析

登录新浪财经APP 搜索【信披】查看更多考评等级

摘 要

我国绿色债券发行市场已跃居全球首位。本文对2016—2023年我国绿色债券的发行成本优势进行了统计分析。研究表明,随着绿色债券市场的发展,绿色债券发行成本优势日益凸现,环境效益信息披露程度较高的绿色债券更受投资者认可,绿色债券的环境贡献度愈发被市场重视,债券市场逐渐成为金融支持实体经济绿色低碳发展的有效传导链条。

关键词

绿色债券 发行成本优势 环境效益 信息披露

作为绿色金融体系的重要部分,我国绿色债券市场自2016 年起快速发展。根据气候债券倡议组织(CBI)和兴业研究公司联合发布的《2023年中国可持续债券市场报告》,2023年我国已成为全球最大的绿色债券发行国,发行规模达835亿美元。随着市场的不断扩容,绿色债券的发行成本相较非绿色普通债券(以下简称“普通债券”)是否具有优势受到广泛关注。一方面,绿色债券的发行成本优势可以反映债券市场支持绿色低碳发展的力度和效率;另一方面,绿色债券的发行成本涉及绿色发行人的切身利益,对市场参与者具有激励约束作用。

已有研究表明,国外绿色债券利率较普通债券更低。香港金融管理局对全球267个绿色债券样本的研究显示,绿色债券较普通债券平均收益率低1.2BP(Lau等,2020)。Zerbib(2019) 采用匹配方法和两步回归评估绿色债券与普通债券间的收益率差异,发现无论欧元还是美元绿色债券,其收益率均低于普通债券2BP。Baker等(2018)的研究则显示,美国绿色债券的税后收益率相对普通债券低6BP。下文将对2016—2023年我国境内绿色债券与普通债券进行匹配,在测算绿色债券发行成本优势的基础上进行整体趋势分析、结构分析和机制分析。

发行成本优势测算方法

参考绿色债券成本的研究文献,本文基于绿色债券发行利率相较可比普通债券发行利率的折溢价程度,考察绿色债券的发行成本优势。其中,绿色债券指经主管部门认定的“贴标绿”债券。

从发行要素来看,可比普通债券的选取标准包括计价货币、偿还优先级、信用等级、发行方式和发行人所在行业相同,且发行日期在绿色债券发行前后15日内。折溢价程度基于绿色债券和可比普通债券分别与发行当日同期限国债收益率曲线的利差计算得到。如果一只绿色债券匹配到多只可比普通债券,则以发行规模为权数,计算该绿色债券所对应可比普通债券的加权平均利差。

本文普通债券和绿色债券的基本信息均取自万得(Wind),收益率曲线数据取自中债DQ金融终端,绿色债券环境效益信息数据取自中央结算公司建设的中国绿色债券环境效益信息数据库1。本文选取2016—2023年全市场发行的期限超过3年的绿色债券和普通债券作为统计样本,并剔除资产支持证券(ABS)、含权债、浮息债等品种。经匹配,最终得到绿色债券样本629只,可比普通债券样本3624只。

绿色债券发行成本优势日益凸现

在绿色债券发展初期(2016—2020年),绿色债券发行成本优势尚不突出。以发行利率衡量,与可比普通债券相比,绿色债券仅在2017年和2018年具有融资成本优势,分别为3.9BP和4.2BP,其余年份绿色债券平均发行成本与普通债券接近。2021年,《中国人民银行关于印发〈银行业金融机构绿色金融评价方案〉的通知》(银发〔2021〕142号)将业绩考核从绿色信贷拓展至绿色贷款和绿色债券。该政策出台后,绿色债券的融资成本相比普通债券出现明显下降。2021年,以规模加权计算平均值(下同),绿色债券发行成本较普通债券低10.1BP。2022年、2023年,绿色债券继续维持显著的成本优势,发行成本较普通债券分别低12.6BP、5.3BP(见图1)。

绿色债券发行成本优势的结构特点

(一)流通场所

根据债券的流通场所,本文将债券分为银行间市场债券、交易所市场债券和跨市场债券。统计结果显示,三类绿色债券既有共同特点,也存在一定的差异。

一是各流通场所绿色债券均有发行成本优势,自2021年起优势逐渐扩大。具体来看,2016—2020年,银行间市场、交易所市场、跨市场绿色债券发行成本分别较普通债券低1.2BP、0.5BP、4.8BP;2021—2023年,三类绿色债券发行成本优势均出现扩大,分别达到9.0BP、11.3BP、12.1BP(见表1)。

二是不同流通场所发行成本优势的稳定性存在显著差异。通过对各流通场所绿色债券发行成本优势的季度情况进行研究,可发现交易所市场绿色债券发行成本优势的波动幅度较大,而银行间市场绿色债券和跨市场绿色债券的发行成本优势相对更加稳定。

(二)债券品种

笔者对绿色债券主要券种进行分类统计,结果显示,金融债券、企业债券、公司债券、中期票据都体现出发行成本优势。其中,2016—2020年,绿色金融债券、绿色公司债券、绿色中期票据的发行成本优势分别为0.9BP、0.5BP、4.5BP;2021—2023年,三券种的发行成本优势均大幅提升,分别为7.7BP、11.3BP、14.5BP。由于近年来绿色企业债发行规模降低(中国人民银行研究局课题组, 2021),其发行成本优势逐渐减小,由8.6BP下降至0.8BP。

(三)风险特性

根据债券的风险特性,笔者将绿色债券划分为利率债、AAA级债券、AAA级以下债券。研究显示,绿色债券发行成本优势较明显地受到风险特性的影响。

一是高信用等级绿色债券体现出更为显著的发行成本优势。在利率债、AAA级信用债和AAA级以下信用债中,绿色债券的平均发行成本优势依次递减。其中,绿色利率债和AAA级绿色信用债较普通债券有显著的发行成本优势,分别达13.1BP、7.3BP;AAA级以下绿色信用债基本没有成本优势,发行利率较普通债券高2.1BP。

二是高信用等级与低信用等级债券的差距日益扩大。2016—2020年,绿色利率债、AAA级绿色信用债和AAA级以下绿色信用债的发行成本优势分别为0.2BP、1.8BP和1.9BP;2021—2023年,上述三类债券的发行成本优势分别变为18.5BP、9.1BP和-6.7BP,成本优势的差距迅速扩大。这反映了市场对高信用等级绿色债券的投资偏好大幅提升,高信用等级发行人发行绿色债券可以大幅节约发行成本。

环境效益信息披露与绿色债券发行成本关联度高

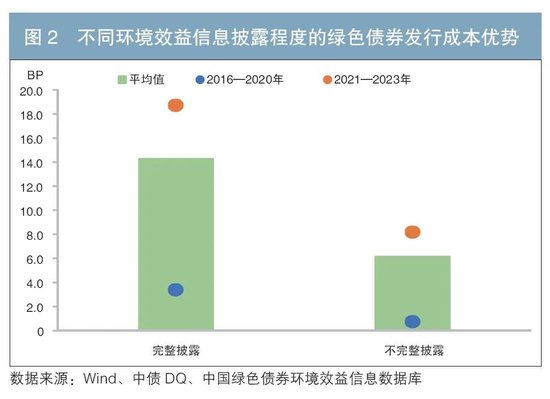

本文依据中债绿色债券环境效益信息披露指标体系对绿色债券的信息披露情况进行逐一识别,将绿色债券划分为完整披露环境效益信息必填指标和不完整披露必填指标两类,分别测算绿色债券较可比普通债券的发行成本优势及其趋势。研究显示,环境效益信息披露程度与绿色债券发行成本高度相关(见图2)。

一是信息披露完整度高的绿色债券发行成本优势更加显著。统计结果显示,中债绿色债券环境效益信息披露指标体系具有良好的信息披露程度识别能力,并已得到市场认可。按照中债绿色债券环境效益信息披露指标体系完整披露必填指标的绿色债券,其发行成本比普通债券低14.3BP;未按照必填指标完整披露环境效益信息的绿色债券,其发行成本较普通债券低6.1BP。

二是绿色债券信息披露完整度差异形成的成本优势日益扩大。2020年前,信息披露完整的相较披露比率低的绿色债券,发行成本低2.7BP。2021年后,二者差值扩大为10.5BP,反映了市场对绿色债券环境效益信息披露完整度的关注度逐步上升,已明显影响绿色债券的发行利率。绿色债券市场可以通过发行价格显现环境效益信息披露完整度的“溢价”,我国绿色债券市场在环境效益信息披露方面的效率不断提升。

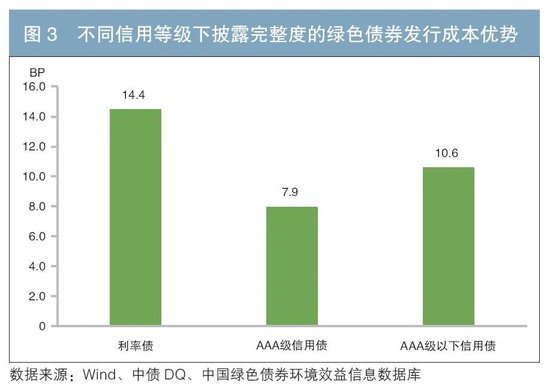

对于绿色债券发行成本随信息披露完整度上升而下降的现象,可能有一种解释是:信息披露程度高的发行人恰好是信用等级高的发行人,因此较大的发行成本优势仅是由信用等级提升带来的。为剔除风险特性对发行成本的影响,笔者对每种信用等级都测算了完整信息披露相较不完整披露信息可节约的发行成本(见图3)。结果显示,所有信用等级的绿色债券都显示出完整信息披露可明显增加发行成本优势。具体来看,在利率债、AAA级信用债中,完整披露较不完整披露分别具有14.4BP、7.9BP的发行成本优势。对于AAA级以下信用债,完整披露较不完整披露可以增加10.6BP的成本优势,表明AAA级以下绿色信用债因信用等级偏低造成的发行成本优势缺乏,可以通过加强环境效益信息披露进行弥补。

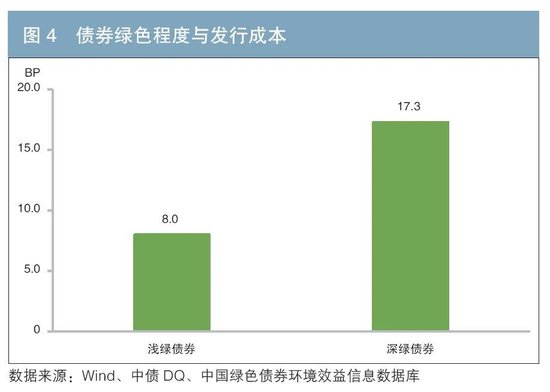

(二)债券环境贡献提升进一步增强发行成本优势

完整的环境效益信息披露是实现环境效益可计量、可检验的前提,通过绿色金融工具募集资金实现最大程度的环境效益是绿色金融支持经济低碳绿色转型的最终目的。因此,债券市场应当通过价格信号对环境效益较高的绿色债券给予更多“奖励”,即使其具有更多发行成本优势。以碳减排量为例,基于中国绿色债券环境效益信息数据库,笔者测算了每只绿色债券的单位资金碳减排量,将低于平均值的绿色债券定义为浅绿债券,将高于平均值的债券定义为深绿债券。研究结果显示,浅绿债券发行成本较普通债券低8.0BP,而深绿债券发行成本较普通债券整体低17.3BP(见图4)。这表明,我国绿色债券市场通过价格信号有效激励企业作出更大环境贡献,有力支持了实体经济绿色低碳发展。

总结和建议

(一)研究结论

本文研究表明,《银行业金融机构绿色金融评价方案》的出台,对于激励银行业金融机构投资绿色债券长效机制的形成起到促进作用,促使绿色债券发行成本优势日益凸显。从结构上看,近年来主要券种发行成本优势均在增加,银行间市场和跨市场绿色债券较交易所市场绿色债券的发行成本优势更稳定,而投资者日益偏好高信用等级绿色债券。从信息披露视角看,环境效益信息披露程度高的绿色债券具有更显著的成本优势,而环境贡献的提升进一步增加了发行成本优势,意味着债券市场通过价格信号激励发行人更完整地披露环境信息,并作出更多环境贡献。

综上所述,我国绿色债券市场不仅有量的发展,也实现质的飞跃。债券市场已形成金融支持实体经济绿色低碳发展的完整传导链条。

(二)对进一步发展的相关建议

一是进一步丰富和完善绿色债券投资政策。建议监管部门通过激励政策引导绿色债券投资,拓展绿色金融评价实践,将绿色基金、绿色理财等纳入绿色金融评价,促使其增加绿色债券购买,从而扩大绿色债券投资需求。

二是鼓励发行人增加绿色债券发行。2021—2023年,绿色利率债较普通债券已具有明显的发行成本优势。建议政策性银行扩大绿色债券发行规模,推进试点发行绿色地方债。鼓励高环境贡献项目优先通过绿色债券融资。

三是加强绿色债券环境效益信息披露和绿色评价标准的应用与推广。建议发行人广泛应用中债绿色债券环境效益信息披露指标体系进行信息披露,以获取更多成本优势。建设统一的绿色评价标准,对绿色债券进行绿色程度评价,引导资金投向绿色低碳领域。

注:

1.中国绿色债券环境效益信息数据库网址为:https://lzpl.chinabond.com.cn/。

参考文献

[1]商瑾,魏禹嘉,张锦涛. 2023年绿色债券市场运行情况报告[J]. 债券,2024(2). DOI: 10.3969/j.issn.2095-3585.2024.012.013.

[2]张超,李鸿禧. 中外绿色债券定价对比初探[J]. 债券,2022(2). DOI: 10.3969/j.issn.2095-3585.2022.02.016.

[3]中国人民银行研究局课题组. 2020年中国绿色债券发展概况及特点[J]. 债券,2021(7). DOI: 10.3969/j.issn.2095-3585.2021.07.010.

[4]BAKER M, BERGSTRESSER D, SERAFEIM G, et al. Financing the Response to Climate Change: The Pricing and Ownership of U.S. Green Bonds[R/OL]. [2024-07-30]. https://www.nber.org/system/files/working_papers/w25194/w25194.pdf.

[5] LAU P, SZE A, WAN W, et al. The economics of the greenium: how much is the world willing to pay to save the earth[R/OL]. [2024-07-30]. https://www.aof.org.hk/docs/default-source/hkimr/working-papers/full-textd9d34bad03564298ae871c751e5fbff3.pdf?sfvrsn=c68509c6_0.

[6]ZERBIB, O. D. The effect of pro-environmental preferences on bond prices: Evidence from green bonds[J]. Journal of Banking & Finance, 2019, 98(1).

◇ 本文原载《债券》2024年8月刊

◇ 作者:中央结算公司中债研发中心 吴国维 商瑾

◇ 编辑:刘颖

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:赵思远